Ðề: Thuế TNDN sau quyết toán Năm 2012 báo cáo tài chính công ty lỗ =13.400.000 đồng vì Chi phí lương nhân viên= 8.000.000 đồng( vì ko có hợp đồng lao đồng).=> Lỗ được được chấp thuận theo luật thuế TNDN = 13.400.000-8.000.000=5.400.000 => vậy 5.400.000 là căn cứ để bạn được chuyển lổ cho các năm sau này nếu công ty làm ăn có lời

Kế toán tự loại trừ: Chi phí: 8.000.000 là chi phí kế toán thực chi do đó vẫn phải được ghi nhận vào sổ sách và hoạch toán bình thường nhưng không được tính vào chi phí hợp lý : Cuối năm khi quyết toán thuế TNDN 2012 phải loại trừ phần chi phí này ra, ở tờ khai quyết toán TNDN nó nằm ở mục B4 của tời khai quyết toán năm trên phần mềm HTKK 3.1.7 chi phí không được trừ khi tính thuế TNDN làm tăng doanh thu tính thuế x 25%

Nếu kế toán ko loại trừ thì sau này bị xuất toán và đây là trường hợp của bên bạn

= > Với trường hợp bên bạn Phần thuế TNDN: không cần làm lại sổ sách + báo cáo tài chính 2012 mà chỉ cần làm tờ khai bổ sung quyết toán thuế TNDN năm 2012 là đủ Các căn cứ: THÔNG TƯ Số: 123/2012/TT-BTC ngày 27 tháng 7 năm 2012

Hướng dẫn thi hành một số điều của Luật Thuế thu nhập doanh nghiệp

số 14/2008/QH12 và hướng dẫn thi hành Nghị định số 124/2008/NĐ-CP

ngày 11/12/2008, Nghị định số 122/2011/NĐ-CP ngày 27/12/2011

của Chính phủ quy định chi tiết thi hành một số điều

của Luật Thuế thu nhập doanh nghiệp

Điều 6. Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế

1. Trừ các khoản chi nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp;

b) Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

Vậy:

Theo Luật thuế TNDN thì các khoản chi phí có chứng từ chi được phản ánh trong hệ thống sổ sách kế toán của cơ sở kinh doanh, những chứng từ chi không đảm bảo tính hợp pháp theo chế độ quy định thì không được tính vào chi phí hợp lý để xác định thu nhập chịu thuế.

Các trường hợp thường gặp phải là:

1. Các khoản thực chi nhưng không có hoá đơn chứng từ theo quy định.

2. Các khoản chi phí phát sinh trong năm và liên quan đến việc tạo ra doanh thu chịu thuế trong năm có hoá đơn nhưng hoá đơn không hợp pháp. Điều 9. Xác định lỗ và chuyển lỗ

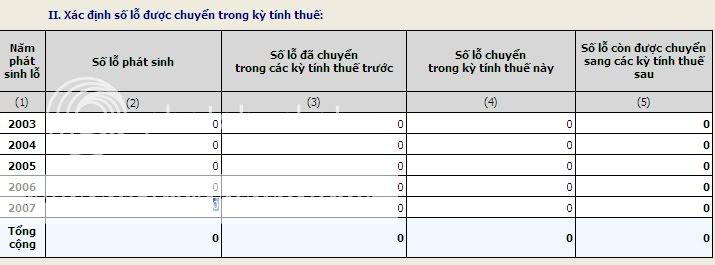

1. Lỗ phát sinh trong kỳ tính thuế là số chênh lệch âm về thu nhập chịu thuế.

2. Doanh nghiệp sau khi quyết toán thuế mà bị lỗ thì phải chuyển toàn bộ và liên tục số lỗ vào thu nhập chịu thuế của những năm tiếp theo. Thời gian chuyển lỗ tính liên tục không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.

Doanh nghiệp tạm thời chuyển lỗ vào thu nhập chịu thuế của các quý của năm sau khi lập tờ khai tạm nộp quý và chuyển chính thức vào năm sau khi lập tờ khai quyết toán thuế năm. Ví dụ 10: Năm 2011 DN A có phát sinh lỗ là 10 tỷ đồng, năm 2012 DN A có phát sinh thu nhập chịu thuế là 12 tỷ đồng thì toàn bộ số lỗ phát sinh năm 2011 là 10 tỷ đồng, DN A phải chuyển toàn bộ vào thu nhập chịu thuế năm 2012.

Ví dụ 11: Năm 2011 DN B có phát sinh lỗ là 20 tỷ đồng, năm 2012 DN B có phát sinh thu nhập chịu thuế là 15 tỷ đồng thì:

+ DN B phải chuyển toàn bộ số lỗ 15 tỷ đồng vào thu nhập chịu thuế năm 2012;

+ Số lỗ còn lại 5 tỷ đồng, DN B phải theo dõi và chuyển toàn bộ liên tục theo nguyên tắc chuyển lỗ của năm 2011 nêu trên vào các năm tiếp theo, nhưng tối đa không quá 5 năm, kể từ năm tiếp sau năm phát sinh lỗ.