T

trongan1012

Sơ cấp

- 19/8/21

- 7

- 1

- 3

- 26

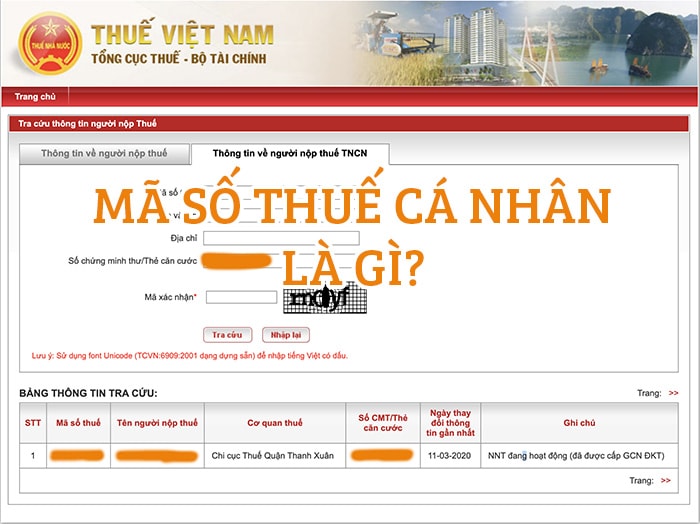

Doanh nghiệp có được đăng ký mã số thuế cá nhân cho nhân viên không

Đăng ký mã số thuế cá nhân cho nhân viên được xem là nghĩa vụ bắt buộc trước khi tiến hành quyết toán thuế. Hiện tại tất cả các doanh nghiệp đều phải đăng ký mã số thuế cho công nhân, nhân viên của mình để đảm bảo quyền lợi cũng như nghĩa vụ của công nhân, nhân viên.Nhân viên phải có mã số thuế cá nhân trước khi quyết toán thuế

Theo khoản 5 Điều 6 Thông tư số 95/2016/TT-BTC, các cơ quan chi trả thu nhập thực hiện việc đăng ký thuế cho cá nhân có thu nhập từ tiền lương, tiền công và đăng ký thuế cho người phụ thuộc của cá nhân một lần trong năm với thời hạn chậm nhất là 10 ngày trước thời điểm nộp hồ sơ quyết toán thuế thu nhập cá nhân.Theo đó, công ty phải tiến hành việc đăng ký mã số thuế cá nhân cho người lao động chậm nhất 10 ngày làm việc trước thời điểm bắt đầu nộp hồ sơ quyết toán thuế thu nhập cá nhân.

Thời hạn chậm nhất để nộp hồ sơ khai quyết toán thuế là ngày thứ 90 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

Do đó, trước khi thực hiện quyết toán thuế thu nhập cá nhân, công ty cần kiểm tra rà soát xem những ai chưa có mã số thuế cá nhân để bắt đầu tiến hành việc đăng ký trước khi đến hạn nộp quyết toán thuế. Những cá nhân có phát sinh thu nhập từ tiền lương, tiền công tại công ty thì công ty đó đều phải có trách nhiệm đăng ký mã số thuế cá nhân cho cá nhân đó.

Đồng thời dựa theo khoản 4 Điều 5 Thông tư này cá nhân có thu nhập từ tiền lương, tiền công thực hiện việc ủy quyền đăng ký thuế qua cơ quan chi trả thu nhập (công ty). Các giấy tờ cần chuẩn bị:

(i) Văn bản ủy quyền;

(ii) Bản photo Chứng minh nhân dân hoặc Căn cước công dân;

(iii) Tờ khai đăng ký người phụ thuộc;

(iv) Bản photo Chứng minh nhân dân hoặc Căn cước công dân của người phụ thuộc.

Xem thêm: Luật doanh nghiệp - Bất kỳ công ty nào cũng cần biết

Doanh nghiệp sẽ bị xử phạt nếu không đăng ký mã số thuế cá nhân cho nhân viên

Theo quy định được ban hành trên đây thì cơ quan thực hiện việc chi trả thu nhập tức công ty phải đăng ký mã số thuế nhân viên. Những cá nhân có phát sinh thu nhập từ tiền lương, tiền công tại công ty thì công ty đó đều phải thực hiện việc đăng ký mã số thuế cá nhân cho cá nhân đó. Do đó công ty của bạn cho dù là công nhỏ, có 5 nhân viên và mức thu nhập hàng tháng của nhân viên không đủ điều kiện để đóng thuế thu nhập cá nhân nhưng bạn vẫn bắt buộc phải đăng ký mã số thuế thu nhập cá nhân cho nhân viên.Căn cứ theo Điều 7 Thông tư số 166/2013/TT-BTC quy định mức phạt về hành vi không đăng ký mã số thuế cho người lao động như sau:

(i) Phạt cảnh cáo đối với các hành vi nộp hồ sơ đăng ký thuế quá từ 01 ngày đến 10 ngày so với thời hạn quy định mà có tình tiết giảm nhẹ;

(ii) Phạt tiền 700.000 đồng, nếu kèm theo tình tiết giảm nhẹ thì mức tiền phạt tối thiểu sẽ không thấp hơn 400.000 đồng hoặc nếu có tình tiết tăng nặng thì mức tiền phạt tối đa là không quá 1.000.000 đồng áp dụng với các hành vi nộp hồ sơ đăng ký thuế quá so với thời hạn quy định từ 01 ngày đến 30 ngày (trừ trường hợp đã được quy định tại Khoản 1 Điều này).

(iii) Phạt tiền 1.400.000 đồng, nếu kèm theo tình tiết giảm nhẹ thì mức tiền phạt tối thiểu sẽ không thấp hơn số tiền 800.000 đồng hoặc có tình tiết tăng nặng thì mức tiền phạt tối đa sẽ không quá 2.000.000 đồng đối với các hành vi: Nộp hồ sơ đăng ký thuế quá thời hạn trên 30 ngày so với quy định được ban hành.

Như vậy, mức phạt về hành vi không đăng ký mã số thuế cho người lao động sẽ được tính dựa theo số ngày chậm đăng ký với mức phạt nhẹ nhất là cảnh cáo cho đến phạt tiền tối đa là 2.000.000 đồng.

Có thể bạn quan tâm: cách đăng ký mã số thuế cá nhân

Việc cá nhân không có mã số thuế sẽ ảnh hưởng đến các quyền lợi của mình như sau:

Thứ nhất, không được thực hiện cam kết mẫu số 02/CK-TNCN để làm căn cứ tạm thời không khấu trừ thuế Thu nhập cá nhânDựa theo Điểm i Khoản 1 Điều 25 Thông tư số 111/2013/TT-BTC, trong trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo mức 10% nhưng ước tính dựa trên tổng mức thu nhập chịu thuế của cá nhân sau khi thực hiện giảm trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm Bản cam kết số 02/CK-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC để làm căn cứ tạm thời không khấu trừ thuế Thu nhập cá nhân.

Cá nhân thực hiện việc cam kết theo dựa hướng dẫn tại điểm này sẽ phải đăng ký thuế và đã được cấp mã số thuế tại thời điểm cam kết.

Như vậy, nếu cá nhân thuộc đối tượng phải khấu trừ thuế theo mức 10%, mặc dù ước tính tổng mức thu nhập chịu thuế không vượt quá 108.000.000 đồng/năm nhưng không có mã số thuế thì sẽ không được làm cam kết mẫu số 02/CK-TNCN và bị khấu trừ thuế Thu nhập cá nhân theo quy định đã ban hành.

Thứ hai, không được hoàn lại phần thuế Thu nhập cá nhân nộp thừa

Quy định tại Khoản 2 Điều 8 của Luật Thuế thu nhập cá nhân năm 2007, cá nhân sẽ được tiến hành hoàn thuế khi: (i) Số tiền thuế đã nộp lớn hơn so với số thuế phải nộp; (ii) Các cá nhân đã nộp thuế nhưng có thu nhập tính thuế chưa đạt mức phải nộp thuế; (iii) Các trường hợp khác được căn cứ theo quyết định của cơ quan nhà nước có thẩm quyền.

Đồng thời, căn cứ tại Khoản 1 Điều 28 Thông tư số 111/2013/TT-BTC thì việc hoàn thuế Thu nhập cá nhân áp dụng đối với những cá nhân đã được cấp mã số thuế tại thời điểm nộp hồ sơ quyết toán thuế.

Do đó, cá nhân không có mã số thuế Thu nhập cá nhân khi quyết toán thuế Thu nhập cá nhân sẽ không được thực hiện việc hoàn trả thuế.

Thứ ba, không đủ điều kiện để giảm trừ gia cảnh đối với trường hợp người phụ thuộc

Căn cứ theo quy định tại Tiết c.2.1 Điểm c Khoản 1 Điều 9 của Thông tư số 111/2013/TT-BTC, người nộp thuế được tính giảm trừ gia cảnh cho người phụ thuộc nếu người nộp thuế đã thực hiện đăng ký thuế và được cấp mã số thuế.

Vì vậy, trong trường hợp cá nhân có thu nhập từ tiền lương, tiền công với số tiền 09 triệu đồng/tháng nhưng không có mã số thuế thì không thể đăng ký giảm trừ gia cảnh đối với đối tượng phụ thuộc.

Thứ tư, không được ủy quyền quyết toán thuế Thu nhập cá nhân đối với cá nhân không có mã số thuế Thu nhập cá nhân

Cá nhân có thu nhập từ tiền lương, tiền công có thể ủy quyền cho doanh nghiệp trả thu nhập quyết toán thuế thay trong các trường hợp theo quy định tại Điểm d Khoản 2 Điều 26 của Thông tư số 111/2013/TT-BTC.

Tuy nhiên, cá nhân ủy quyền quyết toán thuế thu nhập cá nhân phải có mã số thuế Thu nhập cá nhân.

Tìm hiểu thêm: Quy định cấp và sử dụng mã số thuế cá nhân